2020年9月原油价格_2010年9月原油价格

1.美豆油跟美原油有什么关系

2.5.矿产品价格

3.以前国际原油价80美元时与中国油价多少

9月份完成了两轮国内油价调整,分别在9月6日和9月18日。两轮调整都以油价上涨告终。在此期间,汽油价格每吨上涨0.17元,累计上涨2.46%。柴油价格每吨上涨225元,零售价格上涨0.18元,涨幅为2.76%。9月18日油价上调后,有车主问

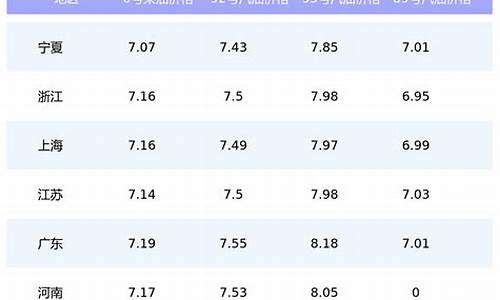

车主问我这个问题的原因可能是今年以来油价已经上调了好几次。到今天为止,油价一共调整了18次,其中油价上调了12次。扣除三次降价(其余三次不调整),汽柴油零售价格整体上涨1.08元和1.15元,92号汽油零售均价达到7.08元/升,95号汽油达到7.57元/升。

实际上,2021年油价上涨并不是我们独有的现象。由于上游市场成本价飙升,全球油价正在上涨。如果和全球平均油价相比,我们的油价还是比较便宜的。据前沿财经统计,截至9月17日当周,全球汽油(95号)均价8.01元/升(1.24美元/升),柴油均价6.91元/升(。

专家表示,随着石油输出国组织增加全球原油供应,上游市场可能在2022年回到原来的供过于求状态。特别是主要经济体都在积极推动绿色能源的发展,油价上涨的局面将得到缓解。德国商业银行还预测,到2022年,布伦特原油价格将降至70美元/桶。

值得一提的是,周一上游市场原油价格开始下跌,更有利于新一轮油价调整重启下调。上周,美国零售销售数据的改善再次提高了市场减少美联储购买资产的可能性。尤其是在周二晚些时候美联储召开会议之前,市场的猜测被无限放大,导致资金避险情绪上升,美元指数提振,共同导致原油价格下跌。

与此同时,科威特上游运营商周日提到,科威特国有石油公司已启动其最新的石油设施,用于更新科威特东南部产量高、设施老化的布尔根油田(平均日产量约为170万桶),使其原油加工总产能增加10万桶/日。这家石油公司目前正在规划另外三个类似的石油设施。

尽管科威特8月份的产量维持在244万桶/日(总产能约为300万桶/日),符合当前石油输出国组织减产协议要求的产量目标,但科威特早就将其总产能提高至400万桶/日,目前预计到2040年才能实现。

截至发稿时,布伦特原油价格下跌0.93美元,跌幅-1.23%,至74.41美元/桶,WTI原油价格下跌1.15美元,跌幅-1.60%,至70.67美元/桶。

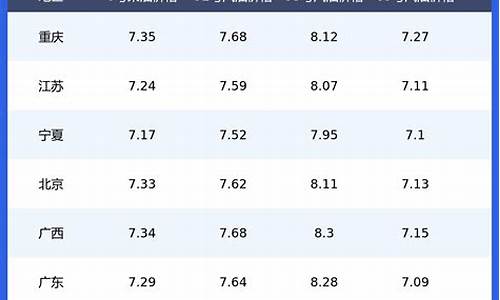

9月21日全国加油站调价后92号、95号汽油最新零售价格。

天津加油站:92号汽油零售价每升7.03元,95号汽油每升7.43元,0号柴油每升6.68元。

重庆加油站:92号汽油零售价每升7.11元,95号汽油每升7.51元,0号柴油每升6.75元。

福建加油站:92号汽油零售价7.01元/升,95号汽油7.48元,0号柴油6.67元/升。

甘肃加油站:92号汽油零售价7.03元/升,95号汽油7.51元/升,0号柴油6.59元/升。

广东地区加油站:92号汽油零售价7.06元/升,95号汽油7.65元,0号柴油6.69元/升。

百万购车补贴

美豆油跟美原油有什么关系

作为多年从事物流行业的分析如下:

1、油荒是中小企业限电导致----强词夺理

#我们算一下:如新闻所说中的一个企业一个月需要15万千瓦时的电量,即5000千瓦时/天,多算一点就按照6000千瓦时/天,工作时间20小时。

#普通的24千瓦柴油发电机,每小时耗油5升,这个企业6000千瓦时的电量需要多少柴油呢?

6000/24*5=1250升,说明这个企业一天需要1250升柴油。

#那么浙江,江苏等按1000家这样的企业来算需要多少油?

1250*1000=1250000升。

#再看物流的车辆,一部双拖半挂车(六轴)解放豪沃为例,100公里油耗42升,20小时满载行驶1000公里,需要油耗多少呢?

42升/100*1000=420升

#新闻所说的六省市,一个省平均20000辆柴油车(数一下你省**车牌的数字就知道),六个省是多少车辆呢?每天需要多少油耗?

20000*6*420=50400000升。

#对比1000家企业一天的柴油消耗能这算成多少辆车呢?

1250000/420=26辆

从以上计算可以得出结果,1000家企业一天消耗的柴油够26辆车行驶1000公里。但是六个省按照120000运输车辆来说,按照现在的物流运输行情并不是全部都在同一时间行驶在路上,有的卸货,有的装货,有的修车,有的再等货,卸货、装货、等货的比例就在20%,即24000辆。

因此,可以讲1000个企业一天的消耗的柴油的比例占运输行业需求比例太小,不值得一提。

所以,说中小企业拉闸限电,节能减排,使得柴油紧张,这根本就是滑稽之谈,欺骗老百姓的卑鄙伎俩。更何况,拉闸限电都用柴油机发电,你是增加排放啊,也不知道节能节那里。这样的新闻作者脑袋被驴踢了吗?

2、柴油价格批零倒挂-----加油站囤积曲奇的无耻行径。

油站老板都是精的要命,拿钱给别人还不如要他的命。会哭的孩子有饭吃。靠。

3、炼油厂8--9月份大修设备,产量减少。

炼油厂、油库,这么高的油价,放的钱不挣,你检修机器,只有火星人会相信。大连港口油库是怎么着火的,多少油泄漏到海里和白白的燃烧掉,试问一下,您检修设备了吗?

这样的话-------司马昭之心路人皆知!!!

4、原油价格上涨,石油企业成本增加。

中石化、中石油、中海油,三家都是垄断性的企业。官字两个口,都是你的理。

中石化世界500强第九名,中石油500强之榜首,中海油--中国最大的海上油气开发企业。

2008年9月时原油价格147美元/桶,没有出现油荒,柴油零售价同样是6.4元/升。现在2010年11月国际原油价格87美元/桶,柴油零售价同样6.4元/升,出现严重的油荒。扣除这两年汇率和工资因素,也不应该出现如此问题。

5、发改委一声令下,22工作日,幅度4%.价格调整。结果09年到10年,涨多降少,FGW说这是合理的。

而这个月有消息说,调价机制要改。未来中国物流运输业是怎么样,还有谁能看到希望。

车快撞树了,你知道拐了。大鼻涕快流到嘴里了,你知道擤了。

6、振兴中国十大产业,第十位物流业。

想象所有运输的车辆都喝水----那该多好啊!

运输业主30%的成本在燃油和过路费,但现实是:柴油价格涨,涨了还不给你供油,一个加油站价100元、200元,只够跑20、30公里。路政、交通罚款严重。

真不知道,如果运输业崩溃掉,经济怎么发展,生产原材料、建筑原材料、药品、食品、蔬菜等等,乘客出行等没有运输,会是什么样,我们都想想。该清醒了。

7、石油垄断的直接结果。贼还抓贼

5.矿产品价格

都是商品期货,一个是外盘化工系,一个是外盘农产品油脂类

柴油价格在很大程度上受制于原油,生物柴油作为重要的中间转换环节,将原油价格的波动最终传导至豆油,近年来豆油期价被动跟随原油的迹象较为明显。所以CBOT豆油期货连续合约与NYMEX原油期货连续合约的每日收盘价格数据多数时间具有较强的联动性。

美国对生物柴油产业的扶持政策

美国对于生物能源的扶持政策,最早可追溯到1980年开始的限制进口乙醇的关税政策。2005年以来,美国相继出台了一系列产业发展规划以及相应政策措施,以加快生物能源产业的发展步伐。而这些政策的根源即为“可再生能源标准”(RFS)。

《2005年能源税收政策法案》授权美国环保署全面实施RFS,要求每个汽油及柴油生产商和进口商向运输燃料中添加可再生燃料,并规定了可再生燃料的最低用量标准。目的在于减少美国对原油的进口依赖,同时提高能源供给能力,减少温室气体排放,改善空气质量,以实现能源多样化。2007年美国国会通过《能源独立与安全法》,RFS得到进一步扩展和补充。2010年调整后的RFS(下称RFS2)对于每年生物质柴油最低使用量的规定为:2011年应达到8亿加仑,2012年最低总使用量标准增加到10亿加仑,此后直至2022年总使用量标准将以10亿加仑为基准并不低于10亿加仑。

为实现生物柴油使用量的连续增长,美国联邦以及各级地方在RFS的指引下推出多项补贴政策,主要包括:对于生物柴油的生产实行税收优惠政策,每生产1加仑农业生物柴油补贴1美元;使用非农业原料生产的生物柴油,如黄油脂等回收油脂,每加仑补贴50美分等。该项政策于2011年年底到期,2010年曾暂停一年。此外,联邦要求各部门购燃料时优先选择生物柴油,并对可再生燃料研发提供资助。而且各地方对可再生燃料的研发、生产和消费额外制定了不同程度的激励措施、法规和应用。

美国生物柴油产业发展现状

此前在原油价格不断攀升的大背景下,美国的上述努力成效显著,其国内生物柴油产业取得了长足发展。根据美国能源信息署(EIA)发布的数据,在RFS启动的2005年当年,美国生物柴油产量由2004年的不足100万加仑跃升至250万加仑,成为生物柴油产业快速扩张的起点。2009年年末补贴政策到期,生物柴油的加工利润随之出现严重缩水,产量也因此下降近四成。

2011年美国重新启动税收优惠政策,生物柴油产量出现爆发性恢复增长,总产量达到8.6亿加仑,超过8亿加仑的RFS2最低使用量标准。2013年1美元的税收减免政策再次恢复,并在同年年底到期。2014年美国参议院财政部多次提及恢复每加仑1美元的税收抵免,但最终并未通过。美国国内生物柴油的消费情况与产量的演变过程相似,生物柴油使用量过去几年飞速增加。而在生物柴油的国际贸易结构中,美国已经由2007年之前的净进口国转变为净出口国。

生物柴油与豆油的联动关系

制备生物柴油的原料包括多种动植物油脂,其中豆油占有举足轻重的地位,美国生产的生物柴油绝大部分来自豆油。2007年RFS2的出台激发了美国生产生物柴油的热情,原料来源范围越发广泛,进口加拿大菜籽油、玉米油以及多种动物油脂更多地应用于生物柴油的生产,豆油所占比重由2007年的80%下降到2009年的49.2%,此后保持在50%左右。生产成本在原材料选择中起到决定性作用,豆油与其他油脂的替代联动作用不仅表现在食用油脂领域,还反映在工业应用方面。

美国是传统的世界大豆主要生产国,年产量在8000万—9000万吨,其中半数左右用于压榨,其国内豆油年产量在770万—950万吨之间。RFS实施后,用于生产生物柴油的豆油数量开始快速攀升,工业用量占总产量的比重连创新高,2007/2008年度工业用量达到147万吨的阶段性高点,此后经过两年的休整,2010/2011年度豆油工业用量重回升势,近三年每年在210万吨左右。虽然用于生产生物柴油的豆油数量不到总产量的三成,但其对豆油总需求的影响较为明显。以2010/2011年度以来豆油工业用量与美国国内豆油总需求量的时间序列数据计算,两者的相关性系数为0.465,可见豆油制生物柴油对于豆油的需求以及价格的影响不可小觑。

通常生物柴油的价格波动会对其产量产生重要影响,进而刺激或者抑制其原材料油脂的需求。依据以上论述,豆油工业消费量与其最终总需求量之间存在较为明显的相关关系。豆油制生物柴油产量的增减,引发豆油总需求量的变化,最终体现在豆油甚至上游大豆的价格上。近年来豆油与大豆的价格波动率增大即是对柴油价格变动的反应。为了探究生物柴油与豆油的联动效应,将美国低硫柴油与豆油的价格数据进行比较,观察两者的变化方向以及变动频率,发现两者的变化特征较为一致,证明原油与豆油价格具有较强的联动性。

为了更好地比较豆油和原油的变化方向和速度,将原油和豆油进行比值处理,可以发现比值与豆油价格走势基本一致,并且吻合度要高于原油。一般当比值从高位回落时,CBOT豆油价格处于下跌趋势中;而当比值扩大,CBOT豆油价格往往随之上涨。2008年至今两者只出现三次背离,第一次发生在2010年9月至12月。当时俄罗斯小麦遭遇干旱,在拉尼娜现象出现并且发展速度快于市场预期等利多因素提振下,美豆油涨势远超原油,造成比值下降,豆油和原油共同上涨。第二次发生在2013年3月至5月,当时南美物流出现严重延迟,美豆出口旺盛,对美豆陈豆供给担忧情绪加重,成本推动美豆油独自上涨。第三次发生在2014年3月至7月,当时南美和北美大豆接连丰产,再加上全球棕榈油产量增加,全球油脂供应异常充裕。受此拖累,美豆油期价大幅下挫,与此同时,原油价格高位振荡,最终原油与美豆油比值扩大。

豆油价格与原油/豆油的比值具有较明显的同向运动特征。其背后传导逻辑是柴油受制于上游原油价格,同时和豆油制取的生物柴油互为替代物。在生物柴油中间作用下,原油价格的波动最终传导至豆油。受到页岩气革命影响,当前国际原油期价跌至60美元/桶以下,美豆油期价受到巨大压力,预计后期将继续振荡回落。

以前国际原油价80美元时与中国油价多少

(1)矿产品价格总体上升三成

2010年,矿产品价格呈现迅速回弹之势,综合价格水平同比增长28.3%(图44)。三季度价格虽有所回落,但进入四季度矿产品价格重新上扬,部分矿产品价格逼近甚至超过金融危机前水平。首先是受金融危机的影响,上年同期矿产品价格比较低,随着世界经济的缓慢回暖,矿产品价格开始回升;其次是一季度以中国等“金砖四国”经济的较快稳定运行,拉动了矿产的需求;再次是4月开始的房地产新政和6月开始的节能减排风暴暂时压制了矿产的需求造成三季度矿产品价格有所回落,进入四季度随着被压制需求的释放价格开始回升。从月度看,重要能源和金属矿产品价格铝略有回落外均有不同程度的增长,处于高位盘整状态;重要非金属价格受金融危机影响价格进一步回落,但三季度开始呈现摆脱金融危机之势,价格趋于上扬。

图 44 矿产品年度综合价格变化情况

(2)能源价格上涨较快

原油价格快速上涨。大庆原油现货价格全年平均为78.1美元/桶,同比增长45.5%;从月度来看,呈波动上行态势。从1月的76.9美元/桶上扬至4月84.4美元/桶,之后回落至7月的72.7美元/桶,8月开始缓慢上涨,12月均价涨至91.2美元/桶,12月30日一度高达93.7美元/桶(图45)。同期,美国纽约原油现货均价为78.4美元/桶,同比增长31.6%;从月度看,呈现振荡调整状态,从1月的79.2美元/桶涨至4月的84.4美元/桶,再回调至5月的73.6美元/桶,6月开始上扬至12月的89.1美元/桶,12月31日一度高达91.4美元/桶,2011年1月18日冲至.3美元/桶。油价大幅上涨主要是由于美元走弱,刺激了市场对原油期货的风险偏好,以及投资者对经济复苏预期看好引起的。因为2010年全球原油供需平衡。根据IEA最新的报告,2010年全球原油需求是8660万桶/日,比2009年增加160万桶/日。原油需求的增量主要来自于非OECD国家,尤其是亚太地区的非OECD国家,需求增量占世界需求增量的一半以上。而OECD国家特别是欧洲地区的OECD国家由于需求较弱,原油需求量反而比2009年降低了10万桶/日,仅为4540万桶/日。年内原油价格的调整主要原因是希腊债务危机,整个欧洲经济的不景气,美国实体经济复苏难有显著起色,吉尔吉斯斯坦和朝韩地缘政治的不稳定。伊朗问题也是重要原因之一。以美国为首的西方阵营坚持对伊朗实行制裁,伊朗威胁如果美国进一步加强制裁,其可能会中断石油出口。尽管OECD国家充裕的库存和OPEC600万桶的剩余产能一定程度上削弱了对伊朗中断出口的担忧,但伊朗问题如果恶化仍会刺激国际原油市场敏感的神经。伊拉克自2003年海湾战争后国内教派冲突频繁,局势动荡。另外,欧洲、美国及中国遭受到的不同程度的自然灾害也是影响油价的重要因素。

图 45 国内国际原油价格走势

与原油价格形成鲜明对比,国内成品油价格自2005年以来一直处于上升态势,与经济相关性比较弱,即使在金融危机期间也仅仅是略有下调。从2005年3月的3.76元/升涨至2010年12月的7.17元/升,上涨90.7%(图46),增幅为同期国际原油价格增幅(60%)的1.5倍,成品油价格增速远高于国际原油价格增速。

图 46 国内成品油价格变化

煤价波动上扬。国内优质煤平仓价全年平均为723元/吨,同比上涨25.2%。从月度来看,月平均价格从1月的773元/吨降至3月的660元/吨,之后逐渐回升至6月的727元/吨,7月、8月比较平衡,9月略有下调,降至692元/吨,10月开始再次回升,12月均价为772元/吨,总体呈现波动前行态势(图47)。由于中国、印度等新兴国家的需求急剧增加,新日铁和JFE等日本大型钢铁企业日前与澳大利亚必和必拓集团达成煤提价协议,4~6月份煤价涨至每吨200美元,比2009年度加价55%,引起二季度煤价开始回升。三季度开始国家对钢铁、电力、建材、化工行业的调控,各地加大炼铁、炼钢、水泥等高耗能行业淘汰力度。特别是今年5月,院下发《关于进一步加大工作力度确保实现“十一五”节能减排目标的通知》,在推动淘汰落后产能的政策目标下,上述高耗能行业受到强力调控,而上述四大行业又是主要的耗煤产业,占煤炭总消费量的70%以上;各流域水量丰沛,水电发电量大增,这在一定程度上也削弱了火电发电量增势,引起煤需求下降,造成煤价回落。四季度,冬季来临,取暖需求增长引起煤价回升。

图 47 国内优质煤价格走势

(3)金属价格震荡上扬

铜价振荡上升。国内铜价全年平均为5.90万元/吨,同比增长39.9%。从月度看,月平均价格呈现振荡调整态势,1月均价为6.02万元/吨,波动下调至6月的5.30万元/吨,再上涨至12月的6.64万元/吨。同期,伦敦金属市场铜现货价变化趋势与国内相似,均价为7522美元/吨,同比增长45.6%,12月均价已升至83美元/吨,超过金融危机前8714美元/吨(2008年4月)的最高水平(图48)。

2010年铜价的快速上扬超出了全球的预期,铜价迅速逼近并超过金融危机前的最高价位,但全球经济尤其是欧洲经济的低迷降低了对铜的需求,同时铜市过热,随着产量逐步增长,供给短缺将转向过剩,铜价出现回落性调整;但三季度开始中国铜产量趋于下降而需求未减,铜价出现上扬。国内铜价普通比国际铜价高500~1000美元/吨,因此应适当增加铜的进口以降低国内铜价。

铜供应瓶颈是铜价快速上扬的主要动力。由于智利等国铜矿罢工或事故以及原有铜矿品位不断下降等原因,铜精矿增产一直受限;受铜矿产量增长有限影响,铜冶炼厂的产能需要废铜来弥补,但因为欧美国家经济尤其是房地产回复力度有限,废铜的供应也显得紧张,这使得铜成为所有有色金属最为紧缺的。同时虽然的库存有所增加,但远远低于历史最高水平,目前伦敦库存消费天数仅为7.8天,低于2000年以来的8.7天的平均水平,如果加上生产上的库存,消费天数也就3~4周,低于历史5~6周的水平。

图 48 国内国际铜价格走势

铝价缓慢上扬。国内铝价全年平均为1.56万元/吨,同比增长9.7%。从月度看,月平均价格呈现波动回落之势,1月均价最高,为1.68万元/吨,之后经过2~5月的波动调整,6月降至1.44万元/吨,之后开始回涨,12月涨至1.60万元/吨。同期,伦敦金属市场铝现货价变化趋势与国内相似,同期均价为2168美元/吨,同比增长29.4%;月均价从1月的2230美元/吨波动下调至6月的1922美元/吨再涨至12月的2311美元/吨(图49)。铝价的波动回落主要原因是全球库存由6周增至9周左右;三季度开始上涨主要是因为一是欧洲银行压力测试的乐观结果,二是欧元上涨和美元指数的下跌,三是资金更加宽松。

图 49 国内国际铝价格走势

铁矿石价格大幅上扬。国内河北铁矿石价格(66%粉矿)全年平均为1191元/吨,同比增长52.4%;月度价格呈现波动上扬态势,从1月的964元/吨涨至4月的1275元/吨,之后回调至7月的1067元/吨,随后上扬至12月的1396元/吨。铁矿石到岸价平均为127.8美元/吨,同比增长61.1%。从月度来看,月均价呈上升趋势。1~5月均价呈现迅速上扬态势,从1月的89.8美元/吨快速增至131.4美元/吨;6~8月均价变化不大,在140美元/吨上下波动,之后价格进一步增长,12月涨至146.1美元/吨,接近金融危机前的水平(图50)。从全年来看,中国铁矿石需求增加和铁矿石定价机制由年度定价改为季度定价是铁矿石价格上涨的主因。海运费用振荡走高造成一季度铁矿石到岸价上涨。日本钢企与淡水河谷达成初步协议,二季度铁矿石每吨支付大约为105美元/吨(FOB),较2009财年上涨90%,引起铁矿石二季度到岸价的进一步上扬;中国房地产新政和为达节能减排目标而对钢铁冶炼厂实行的强行限产停产政策暂时降低了对铁矿石的需求,引起三季度铁矿石价格止升甚至略有下调。印度南部卡纳塔克邦的出口禁令减少了对中国市场的供应,同时引发了对禁令扩大至印度全国的担忧,这是四季度铁矿石价格上扬的主因。另外,各国出台限制出口政策也是铁矿石价格上涨的重要因素。2010年4月23日,伊朗禁止出口含铁量66%的铁矿石。4月29日,印度宣布将铁矿石块矿出口关税从10%提高到15%。4月30日,印度铁道部再次调高出口铁矿石铁路运费100卢布/吨。5月3日,澳大利亚宣布,拟从2012年7月开始向本地类企业征收税率高达40%的租赁税。

图 50 铁矿石价格走势

专栏 13 铁矿石谈判机制由年度定价改为季度定价

一年一度的铁矿石价格谈判最早开始于1981年,经铁矿石供应商和消费商谈判协商后,双方确定一个财政年度的铁矿石价格。根据历年传统的谈判习惯,国际铁矿石市场分为亚洲市场和欧洲市场,并分别确定亚洲价格和欧洲价格。亚洲市场主要以中国和日本为用户代表,欧洲则以德国为用户代表。

铁矿石供应商主要有3家:澳大利亚力拓公司、必和必拓公司以及巴西的淡水河谷公司。根据往年谈判惯例,一旦供应商任意一方和钢厂任意一方价格达成一致,则本年度铁矿石谈判就会结束,其他供需双方均接受此价为新的年度价格,即首发价。

但从2008年开始,谈判发生了显著变化。2008年2月18日,新日铁率先与淡水河谷公司就2008财年两种铁矿石基准价格达成协议,其中南部铁精粉涨65%,卡拉加斯粉涨71%。这改变了以往“同品种同涨幅”的惯例。2009年,游戏规则面临彻底破裂的威胁,一直到今年5月末才达成首单。2010年,必和必拓、力拓和淡水河谷相继与全球大部分客户达成以季度定价为基础的最终或临时性协议。至此,国际三大矿商已就铁矿石定价“长协改短约”形成统一战线,传统的长协机制完全被打破。“长协改短约”一直是必和必拓近年来追求的目标,此轮谈判必和必拓得到淡水河谷和力拓的支持和参与,终于向季度定价机制的确立迈出了重要一步。

事实上,铁矿石供应商几年前就提出指数定价,即是变相的现货价格。现行的铁矿石价格指数是以中国港口到岸价格为基础进行编制,而铁矿石现货交易仅占海运市场的20%,主要集中在中国市场,日本、欧洲基本上没有现货市场。市场已经出现了基准价格和指数价格共存的情况,越来越多的铁矿石现在以现货市场价格结算,其中必和必拓在现货市场销售的铁矿石已经占到总量的20%以上,而以前只有10%。淡水河谷也同样在加大其现货市场的份额。

铁矿石谈判机制改变的原因主要有:一是供需关系发生了巨大变化。随着世界经济的逐步回暖,全球铁矿石需求日渐攀升,价格也必然随之水涨船高,三大矿商选择了有利于供方利益的定价机制。二是受金融危机影响,铁矿石现货市场价格与长协价差价过大,甚至相差一倍多。金融危机时,国际市场原材料价格大幅下滑,一些钢铁公司转而从现货市场购买价格更便宜的铁矿石。但当经济复苏时,需求又出现大增,现货市场价格上涨,钢厂又重新选择按长协价购买铁矿石。三是铁矿石现货市场的发展为季度定价提供了参考价格。现货市场近年来发展迅速,据保守估计现货市场的交易量至少已占铁矿石总交易量的10%。四是铁矿石定价机制变更的背后还存在着诸多金融炒家的身影,他们看到了铁矿石这种商品身上蕴藏的巨大潜力和价值,铁矿石在他们眼中早已具备了如黄金、石油等大宗商品拥有的金融属性。

铁矿石价格金融化已经开始。2008年5月,德意志银行推出铁矿石掉期交易。2009年5月,摩根士丹利、高盛和巴克莱三大投行联手推出了现金结算的铁矿石投机交易。目前,全球有三大铁矿石指数,即环球钢讯的TSI指数、金属导报的MBIO指数和普氏能源资讯的普氏指数,全都以中国需求为主要参考指标,但中国在金融指数中同样没有发言权。

铁矿石的年度定价机制改为季度定价机制,对中国钢铁行业产生了巨大的影响。一是铁矿石价格不稳定性增加,短期价格浮动较大;二是我国钢铁企业成本进一步上升,利润空间进一下降低;三是国际铁矿石价格上升,成为引入输入性通胀的通道之一;四是我国每年为此多付出大量的外汇储备,给中国的经济发展带来不利的影响。

金价持续上涨。国内金价全年平均为267元/克,同比增长25.0%,保持稳定上涨。从月度看,月平均价呈现稳定上扬态势,从1月的247.8元/克上涨至12月的295元/克,12月7日已涨至304元/克。伦敦黄金价格变化趋势与国内基本一致,同期均价为1225美元/盎司,同比增长25.9%,稳定上涨;月均价呈现逐步上扬之势,从1月的1117.9美元/盎司涨至12月的1391美元/盎司,12月7日进一涨至1410美元/盎司,突破1400美元/盎司大关(图51)。黄金价格快速上涨的主因一是从影响黄金价格最主要的国家美国来说,美国经济表现疲软,引起投资者对市场的一个担忧;二是美国的次贷危机和欧元区的信贷危机虽然都已经得到相应的出面解决,但是很多的投资者对市场的信任度大打折扣,这使得黄金的避险魅力大增;三是从亚洲来说,九月十月是亚洲两大中心国中国和印度的节日最多的月份,实物黄金消费需求增大,因而也带动黄金价格上涨;四是朝韩地缘政治的不稳定增加了对黄金进行投资的吸引力;五是国际金价两次井喷式上涨均与美元、欧元两大货币大幅贬值预期密不可分。4~6月,在欧元区主权债务危机影响下,欧元一跌再跌,黄金则趁势连续刷新历史纪录。而9~10月,美联储不断释放继续扩大流动性的信号又掀起新一轮美元抛售狂潮,处在跷跷板另一端的国际金价在短短一个月时间里12次改写收盘价历史纪录。

图 51 国内国际金价格走势

稀土价格回归。2003年以来,随着全球经济的稳定发展,矿产品价格进入快速上升通道,但我国优势矿产品尤其是稀土产品价格上涨较慢,与金、银、铁、铜、铝等快速上扬的矿产品价格形成强烈反差。低廉的价格与珍贵的稀土严重背离。

进入新世纪以来,稀土价格快速下降,仅从2006年开始略有回升。从1990年到2005年,我国稀土的出口量增长了近10倍,但是平均价格却被压低到当初价格的64%,2006年后价格有所增长。稀土价格的长期低迷与其他矿产品价格不断攀升形成了鲜明的对比。

我国出口的氧化铈和氧化钇等重要稀土产品价格除2010年外远低于上世纪90年代,而氯化稀土价格一直保持在低位。例如,2009年氧化铈出口平均价只有1996年的65.5%,氧化钇出口平均价只有1996年的38.6%,氯化稀土出口平均价只有1993年的56.2%,宝贵的稀土价格不升反降,稀土价格与宝贵的明显背离。2010年在我国取更为坚决的控制措施后,稀土价格才出现大幅上扬(图52)。

图 52 重要稀土产品价格变化

(4)非金属价格波动调整

氯化钾价格波动调整。国产氯化钾全年均价为2996元/吨,同比下降22.8%。从月度看,月均价呈先降后升态势。从1月2800元/吨降至7月的2400元/吨,再上扬至12月的2800元/吨(图53)。7月之前的下降反映了非金属受金融危机影响反应滞后的特点,8月价格的上升显示氯化钾有摆脱金融危机影响之势。

水泥价格波动加剧。水泥全年均价为324.4元/吨,同比增长3.4%。从月度看,前三季度水泥价格变化不大,基本在310~320元/吨之间波动;进入四季度价格快速上扬,12月均价已高达361.2元吨(图54),新疆与西南等局部地区甚至超过500元/吨。四季度价格上涨的主因:一是2010年6月院下发关于印发节能减排综合性工作方案的通知,为完成节能减排目标,部分水泥窑厂减产甚至停产,导致产能下降。二是生产成本上升。2010年9月中下旬出现的油荒增加了柴油成本,煤价上涨和电价优惠的取消也增加了水泥的生产成本。

图 53 国产氯化钾价格变化

图 54 水泥价格变化

看不懂的油价:2008年6月,国际油价130美元/桶(人民币兑美元汇率6.9元/美元,约合900人民币/桶),93#汽油6元/升;2012年3月 国际油价108美元/桶(人民币兑美元汇率6.3元/美元,约合680人民币/桶),93#汽油8元/升,扣除燃油税改革差价, 2012年3月油价也达到7元/升 。对这些数据我真的是看不懂了!按可比价格计算:900/6=680/x x=4.53 , 综合人员工资上涨、燃油税改制,2012年3月国际油价在108美元/桶,国内93#汽油合理油价应该在5.7元/升;以上计算不知道对不对,错的话大家不要笑话哦!

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。